Les 7 juin et 9 juillet derniers, l’Autorité des Normes Comptables (ANC) a mis à jour ses

recommandations relatives à la prise en compte des conséquences de l’événement

Covid-19 dans les comptes et situations établis à compter du 1er janvier 2020. Les mises

à jour portent sur : le prêt garanti par l’État (question H1) ; le rythme d’amortissement

de certaines immobilisations en cas d’arrêt ou de réduction d’activité (question D1) ;

les prêts participatifs avec soutien de l’État (ajout d’une question H8) ; le fonds de solidarité (question J2) ; les dispositifs d’exonération et d’aide au paiement des cotisations

et contributions sociales (ajout d’une question J7) ; l’aide dite coûts fixes (ajout d’une

question J8).

Il convient de préciser que les recommandations de l’ANC n’ont pas de valeur obligatoire au-delà des textes légaux et réglementaires existants.

Celles-ci ont pour objectif d’aider les entreprises à tirer le meilleur parti de leur comptabilité afin de gérer efficacement les conséquences économiques de l’événement Covid-19 et de communiquer de façon transparente dans cette circonstance inhabituelle avec leurs parties prenantes.

Les recommandations ANC présentées ci-après portent sur la présentation de l’information comptable, ainsi que sur les modalités de comptabilisation des opérations spécifiques à l’événement Covid-19.

1. Quand et comment présenter une information pertinente sur les effets de l’événement Covid-19 dans les comptes établis à compter du 1er janvier 2020 ?

A1. Quand informer sur les conséquences de l’événement Covid-19 ?

Il est recommandé aux entités qui ne sont tenues qu’à une obligation d’établissement de comptes annuels d’élaborer à titre volontaire des comptes et situations intermédiaires leur permettant de mesurer de façon raisonnable les impacts de l’événement Covid-19, de prendre en compte les mesures de soutien dont elles ont bénéficié et de présenter leur performance et leur situation financière, à une date choisie par elle.

B1. L’événement Covid-19 doit-il donner lieu à une information spécifique dans les comptes et situations établis à compter du 1er janvier 2020 ?

L’événement Covid-19 et ses conséquences constituent un fait pertinent qui doit être mis en évidence dans les comptes et situations établis à compter du 1er janvier 2020.

B2. Dans quel document et selon quels principes généraux présenter cette information dans les comptes et situations établis à compter du 1er janvier 2020 ?

L’information pertinente sur les impacts de l’événement Covid-19 a vocation à figurer dans l’annexe des comptes et des situations intermédiaires.

L’information donnée doit être complète et dépourvue de biais, refléter fidèlement la situation, permettre une analyse pertinente des impacts bruts et nets et être présentée de façon transparente (notamment sur les répartitions, estimations et incertitudes éventuelles).

B3. Comment s’articulent l’information financière et comptable et le rapport de gestion ?

L’ANC souligne le caractère complémentaire du rapport de gestion (ou le cas échéant d’autres communications financières) et les comptes établis.

L’information pertinente sur les conséquences financières et comptables de l’événement Covid-19 fait partie intégrante des comptes établis et constitue généralement un point de référence pour les commentaires de gestion.

B4. Quelles sont les modalités pour établir les informations à fournir dans l’annexe sur les effets de l’événement Covid-19 sur le compte de résultat ?

L’ANC recommande deux approches alternatives : l’approche ciblée ou l’approche d’ensemble. La première présente les principaux impacts jugés pertinents, la seconde s’attache à présenter l’ensemble des impacts, leurs interactions et leur incidence sur les agrégats usuels.

B5. Quelles sont les modalités de détermination des impacts de l’événement Covid-19 sur le bilan de l’entité ?

Les effets de l’événement Covid-19 sur le bilan de l’entité sont reflétés dans l’annexe en suivant soit une approche ciblée soit une approche d’ensemble, selon des modalités détaillées se référant à celles présentées à la question B4 pour le compte de résultat.

B6A. Les produits et charges liés à l’événement Covid-19 peuvent-ils être inscrits en résultat exceptionnel (ou non courant) ?

Il n’est pas recommandé d’utiliser les rubriques du résultat exceptionnel (comptes annuels) ou non courant (comptes consolidés) pour traduire les conséquences de l’événement Covid-19. Il est préférable de privilégier en conséquence la présentation dans l’annexe.

Les entités poursuivent leurs pratiques antérieures en n’inscrivant dans les rubriques du résultat exceptionnel ou du résultat non courant que les produits et les charges qui y sont portés de façon usuelle.

B6B. Une information relative aux conséquences de l’événement Covid-19 peut-elle être fournie en lecture directe au bilan et/ou au compte de résultat ?

Il n’est pas recommandé aux entités d’indiquer, au-delà de l’information donnée dans l’annexe, les impacts de l’événement Covid-19 en lecture directe dans leur compte de résultat et/ou au bilan.

B7. Existe-t-il des formats-type pouvant être utilisés pour présenter les informations chiffrées dans l’annexe ?

Des formats-type s’appuyant sur la nomenclature

du PCG et sur les présentations usuelles sont disponibles pour les entités qui le souhaitent, en particulier les petites et moyennes entreprises (voir l’annexe 1A et l’annexe 1B).

B8. Lorsqu’une entité n’est plus en situation de continuité d’exploitation, sur quelle base doit-elle établir ses comptes ?

Lorsque la continuité d’exploitation est irrémédiablement compromise, l’ensemble des conséquences d’une liquidation ou d’une cessation d’activité est pris en compte. Les comptes sont établis sur la base des valeurs liquidatives. Les modalités d’évaluation et de présentation retenues par l’entité sont indiquées dans l’annexe.

B9. Dans quelles circonstances faut-il mentionner dans l’annexe des informations sur la continuité d’exploitation ?

En cas d’incertitude significative sur la continuité d’exploitation de l’entité, des informations sont données dans l’annexe. Compte tenu du climat d’incertitude général, les informations doivent être équilibrées en ne retenant des hypothèses ni uniquement pessimistes ni uniquement optimistes.

2. Quelles sont les conséquences de l’événement Covid-19 sur la reconnaissance et l’évaluation des actifs, passifs, produits et charges ?

C1. L’événement Covid-19 est-il à considérer comme un indice de perte de valeur ?

L’événement Covid-19 ne constitue pas à lui seul un indice de perte de valeur. L’existence d’un indice de perte de valeur n’est confirmée qu’à l’issue d’un examen des caractéristiques propres à l’entité.

C2. Comment déterminer la valeur actuelle d’un actif ou d’un groupe d’actifs, dans les circonstances actuelles, marquées par un haut niveau d’incertitude ?

- L’étendue du test de dépréciation est à mettre en cohérence avec les facteurs de risque identifiés. Compte tenu des circonstances, l’entité s’efforce de fonder sa décision sur les informations fiables dont elle dispose.

- Lorsque le niveau d’incertitude demeure élevé sur les perspectives susceptibles de fonder les scénarii retenus pour les tests de dépréciation, comme cela peut être le cas dans le contexte de l’événement Covid-19, l’entité indiquera clairement les éléments qu’elle retient justifiant une décision fondée de déprécier ou non et, le cas échéant, le montant de la dépréciation comptabilisée. Elle indiquera également les incertitudes qui subsistent et le résultat des analyses de sensibilité dont elle peut disposer.

- Les dépréciations d’actifs constatées lors d’une situation intermédiaire, et notamment celles constatées sur les fonds commerciaux et écarts d’acquisition ne sont pas définitives, une analyse doit être conduite à la clôture annuelle.

D1. En cas d’arrêt ou de réduction de l’activité, l’amortissement de certaines immobilisations incorporelles et corporelles peut-il être interrompu ou son rythme peut-il être modifié ?

- En cas d’arrêt de l’activité, sauf à ce que l’amortissement soit fonction d’un nombre d’unités d’œuvre, l’amortissement des immobilisations incorporelles et corporelles ne peut pas en principe être interrompu pendant la non-utilisation des immobilisations concernées.

- Toutefois, lorsque le mode d’amortissement linéaire prévu à l’origine correspond à un niveau d’utilisation stable dans le temps sur la base d’une unité d’œuvre pertinente sous-jacente, dans des conditions exceptionnelles, le plan d’amortissement peut être modifié par référence à cette unité d’œuvre sous-jacente avec un effet sur l’exercice en cours et sur les exercices futurs. Dans ce cas, la dotation aux amortissements peut notamment tenir compte de la moindre consommation des avantages économiques pendant la crise sanitaire. Une information est donnée dans l’annexe des comptes sur les modalités de prise en compte de cette unité d’œuvre et sur les conséquences de l’événement Covid-19 sur la charge d’amortissement.

- Les petites entreprises définies à l’article L 123-16 du Code de commerce ont la possibilité de considérer que les périodes d’interruption ou de réduction d’activité sont représentatives d’une moindre consommation des avantages économiques de l’immobilisation concernée et, par conséquent, de reporter à la fin du plan d’amortissement initial les dotations aux amortissements ainsi différées.

- Il est rappelé que, dans tous les cas, si la valeur actuelle d’une immobilisation devient inférieure à sa valeur nette comptable, une dépréciation doit être constatée.

- Si besoin, l’entité complète cet amortissement économique d’un amortissement dérogatoire.

- L’ANC propose les exemples d’application en annexe de ses recommandations relatives à la prise en compte des conséquences de l’événement Covid-19 dans les comptes et situations intermédiaires établis à compter du 1er janvier 2020.

E1. Comment apprécier la valeur d’inventaire des actifs financiers ?

- En matière de dépréciation des actifs financiers, les modalités de dépréciation diffèrent selon les catégories comptables. Les conséquences de l’évènement Covid-19 sont, le cas échéant, prises en compte pour déterminer le montant des éventuelles dépréciations.

- Lorsque la valeur d’inventaire des actifs financiers est évaluée sur la base des projections de flux de trésorerie, ces flux sont construits sur des hypothèses raisonnables et cohérentes.

F1. Quelles sont les conséquences d’une baisse du niveau de production sur l’évaluation du coût de production des stocks ?

Une baisse du niveau de production (sous-activité) n’est pas prise en compte dans l’évaluation du coût de production des stocks.

F2. Comment évaluer la valeur actuelle des stocks en présence d’incertitudes sur les prix et perspectives de vente à court terme ?

- L’étendue des travaux d’analyse de la valeur des stocks est à mettre en cohérence avec les facteurs de risque identifiés. Compte tenu des circonstances, l’entité s’efforce de fonder sa décision sur les informations fiables dont elle dispose.

- L’entité indiquera clairement les éléments qu’elle retient justifiant une décision fondée de déprécier ou non et, le cas échéant, le montant de la dépréciation comptabilisée. Elle indiquera également les incertitudes qui subsistent et le résultat des analyses de sensibilité dont elle peut disposer.

G1. Quelles créances sont à considérer comme des créances douteuses ?

Un retard de paiement, lié aux circonstances générales prévalant dans le cadre de l’événement Covid-19, ne constitue pas à lui seul un critère de déclassement, celui-ci étant fondé sur les caractéristiques propres aux débiteurs concernés.

G2. Comment évaluer les dépréciations sur créances clients à la clôture des comptes ?

L’événement Covid-19 peut amener à reconsidérer le périmètre de l’ensemble des événements (notamment mesures de soutien et perspectives à moyen terme) constituant le fait générateur d’une dégradation de la solvabilité d’un client.

G3. Comment apprécier les créances liées aux impôts différés ?

- Les créances d’impôts différés dont la récupération dépend des résultats futurs ne seront inscrites à l’actif que s’il est probable que l’entité pourra les récupérer grâce à l’existence d’un bénéfice attendu.

- Comme le règlement CRC 99-02 le prévoit, il est présumé qu’un tel bénéfice n’existera pas lorsque l’entité a supporté des pertes au cours des deux derniers exercices.

H1. Dans quelle catégorie comptable le prêt garanti par l’État (PGE) doit-il être classé (présentation dans l’état de la situation financière de l’emprunteur) ?

- À la souscription, le prêt garanti par l’État est enregistré comme un emprunt auprès des établissements de crédit (compte 164).

- Il est mentionné dans l’annexe dans les dettes à échéance de plus d’un an en fonction des obligations de remboursement de l’entreprise.

- Pour les comptes clos antérieurement au 14 janvier 2021 mais non arrêtés à cette date, les obligations de remboursement de l’entreprise peuvent être appréciées en tenant compte du report d’un an supplémentaire annoncé le 14 janvier 2021.

- L’entreprise précise dans son annexe les hypothèses qu’elle a retenues pour présenter les échéances des PGE.

- Cette recommandation prend en compte le contexte exceptionnel de la pandémie liée à l’événement Covid-19, les caractéristiques particulières du PGE ainsi que le caractère d’application généralisé de l’annonce ministérielle du 14 janvier 2021.

H2. Quel est le traitement comptable du coût de la garantie du Prêt garanti par l’État (traitement comptable chez l’emprunteur) ?

- L’emprunt est comptabilisé à sa date d’octroi pour un montant égal à sa valeur nominale.

- Concernant les 12 premiers mois du PGE, le coût de la garantie est à inscrire en charges et sera affecté à chaque période comptable.

- Concernant les périodes suivant les 12 premiers mois, le supplément lié au coût de la garantie est à inscrire en charges et la charge d’intérêt calculée sur la base du taux d’intérêt prévu au contrat tient compte des intérêts courus.

H3. Quel est le traitement comptable des rééchelonnements et reports des dettes fiscales et sociales ?

Le rééchelonnement ou le report de règlement d’une dette fiscale ou sociale ne modifie pas la nature de la dette et n’a donc d’effet ni sur sa comptabilisation initiale ni sur son montant.

H4. Quel est le traitement comptable des rééchelonnements et reports des dettes commerciales ?

Le rééchelonnement ou le report de règlement d’une

dette commerciale ne modifie pas la nature de la

dette et n’a donc d’effet ni sur sa comptabilisation

initiale ni sur son montant.

H5. Quel est le traitement comptable des annulations de dettes ?

- Une dette annulée est sortie du bilan de l’entité.

- Lorsqu’une dette est annulée mais avec une clause dite de « retour à meilleure fortune », l’entité constate le retour à meilleure fortune lors de la survenance du fait générateur prévu par les clauses contractuelles.

H6. Quel est le traitement comptable des reports de remboursement des dettes financières ?

La mesure décidée par les établissements bancaires

visant à permettre le report jusqu’à 6 mois des remboursements de dettes est sans effet sur la présentation des dettes concernées au bilan de l’entité.

H7. Quel est le traitement comptable des dettes financières devenues exigibles du fait de l’application de covenants bancaires ?

- En cas de rupture de covenant à la date de clôture, la dette est reclassée en totalité à court terme dans l’état des échéances des dettes.

- En cas de rupture de covenant à la date de clôture rendant la dette exigible à cette date, mais ayant donné lieu à une renégociation antérieure à la date de clôture, il n’y a pas lieu de reclasser la dette.

- En cas de rupture de covenant entre la date de clôture et la date d’établissement des comptes, il s’agit d’un événement postérieur à la clôture devant faire l’objet d’une information dans l’annexe.

H8. Quel est le traitement comptable des prêts participatifs avec soutien de l’État chez l’emprunteur ?

Les présentes recommandations traitent des prêts participatifs avec soutien de l’État (PPSE), qu’ils aient ou non une clause participative.

- Le PPSE est une dette financière présentée au passif du bilan dans la mesure où ce prêt donne lieu à une obligation de remboursement au créancier.

- À la souscription, il est enregistré comme un emprunt assorti de conditions particulières dans le compte 1675 « emprunt participatif ».

- Il est inscrit sur une ligne particulière du bilan de l’entreprise qui le reçoit.

- Il est mentionné dans l’annexe dans les dettes à échéance de plus d’un an.

- L’emprunt est comptabilisé à sa date d’octroi pour un montant égal à sa valeur nominale.

- La charge d’intérêt calculée sur la base du taux d’intérêt prévu est affectée à chaque période comptable.

I1. Les pertes d’exploitation futures peuvent-elles être provisionnées ?

Les pertes d’exploitation futures ne peuvent pas être provisionnées.

I2. Sous quelles conditions une provision pour perte sur contrat est-elle reconnue ?

Une provision doit être constituée au titre d’une

perte sur un contrat lorsque les conditions de reconnaissance d’un passif sont remplies.

I3. Sous quelles conditions une provision pour restructuration est-elle reconnue ?

Une provision pour restructuration est à constater lorsqu’il existe une obligation de l’entité vis-à-vis de tiers, ayant pour origine la décision prise par l’organe compétent, matérialisée avant la date de clôture par l’annonce de cette décision aux tiers concernés, et à hauteur des coûts pour lesquels l’entité n’attend plus de contrepartie de ceux-ci.

I4. Quelles informations doivent être fournies en l’absence d’évaluation fiable d’un passif ?

- Dans le cas exceptionnel, où aucune évaluation fiable du montant de l’obligation ne peut être réalisée, le passif n’est pas comptabilisé.

- L’annexe fournit des informations sur ce passif éventuel.

J1. Quel est le traitement comptable des allocations d’activité partielle ?

L’ANC recommande d’inscrire cette allocation au crédit d’un compte de charges de personnel.

J2. Quel est le traitement comptable du fonds de solidarité ?

- L’ANC recommande d’inscrire cette aide en subvention d’exploitation (compte 74) dès lors que l’entité, ayant décidé de la demander, respecte les conditions de fond ouvrant droit à cette allocation.

J3. Quel est le traitement comptable des remboursements anticipés de crédit d’impôt et de TVA ?

Dans la plupart des cas, le remboursement anticipé d’un crédit d’impôt et de TVA n’entraîne aucun impact au compte de résultat.

J4. Quel est le traitement comptable des modifications de contrats (annulation totale ou partielle, réduction de prix, remise) engendrées par l’évènement Covid-19 chez le vendeur ?

- Lorsque le rabais est porté sur la facture, le produit est comptabilisé pour le montant net, rabais déduit.

- Lorsque le rabais n’est pas porté sur la facture, le rabais est enregistré au débit du compte 709.

- Ces modifications de contrat sont à rattacher à la période comptable afférente à la remise consentie.

J5. Quel est le traitement comptable des réductions de loyers chez le bailleur ?

- Lorsque la réduction de loyer concerne un produit déjà enregistré, la réduction est comptabilisée au débit du compte 709.

- Lorsque la réduction de loyer est portée sur la facture de loyer, le produit est comptabilisé pour le montant net, réduction déduite.

- Ces réductions de loyers sont à rattacher à la période comptable appropriée.

J6. Quelle est la présentation des abandons de créances au compte de résultat de l’entité accordant l’abandon ?

Chez l’entité qui consent l’abandon, il s’agit soit d’une minoration de produit soit d’une charge.

Cas de l’annulation d’une créance d’exploitation

- Lorsqu’une facture d’avoir a été émise, la contrepartie de l’annulation de la créance est inscrite au débit du compte 709.

- Lorsque l’abandon de créance s’est matérialisé par une convention, la contrepartie de l’annulation de la créance est inscrite au débit du compte 658.

Cas de l’annulation d’une dette financière

- L’abandon de créances est inscrit au débit du compte 668 « Autres charges financières ».

J7. Quel est le traitement comptable des dispositifs d’exonération et d’aide au paiement des cotisations et contributions sociales ?

- Dès lors que l’entreprise, ayant décidé de la demander, respecte les conditions de fond ouvrant droit à l’exonération, l’ANC recommande d’inscrire l’exonération au crédit d’un compte 645 et l’aide au paiement en subvention d’exploitation (compte 74) dès lors que le recouvrement de la créance est probable.

J8. Quel est le traitement comptable de l’aide dite coûts fixes ?

- L’ANC recommande d’inscrire l’aide « coûts fixes » en subvention d’exploitation (compte 74) dès lors que l’entité, ayant décidé de la demander, respecte les conditions de fond ouvrant droit à cette allocation.

K1. Quel est le traitement comptable des reports de charges ?

Le report de paiement d’une dette comptabilisée est sans conséquence sur la comptabilisation des charges.

K2. Quel est le traitement comptable des rabais ou concessions de loyers accordés ?

- Lorsque le rabais concerne une charge déjà enregistrée, le rabais est comptabilisé au crédit du compte 609 (ou 619, 629 selon sa nature).

- Lorsque le rabais est porté sur la facture, la charge est comptabilisée pour le montant net, rabais déduit.

- Compte tenu de la nature des avantages accordés par le vendeur et des caractéristiques contractuelles, l’entité rattache ces avantages à la période comptable appropriée.

K3. Quel est le traitement comptable des abandons de créances chez le bénéficiaire ?

Cas de l’annulation d’une dette d’exploitation

- Lorsqu’une facture d’avoir a été émise, la contrepartie de l’annulation de la créance est inscrite selon le cas aux comptes 609, 619, ou 629.

- Lorsque l’abandon de créance s’est matérialisé par une convention, la contrepartie de l’annulation de la créance est inscrite au crédit du compte 758.

Cas de l’annulation d’une dette financière

- L’ANC recommande d’inscrire ces abandons de créances au crédit du compte 768.

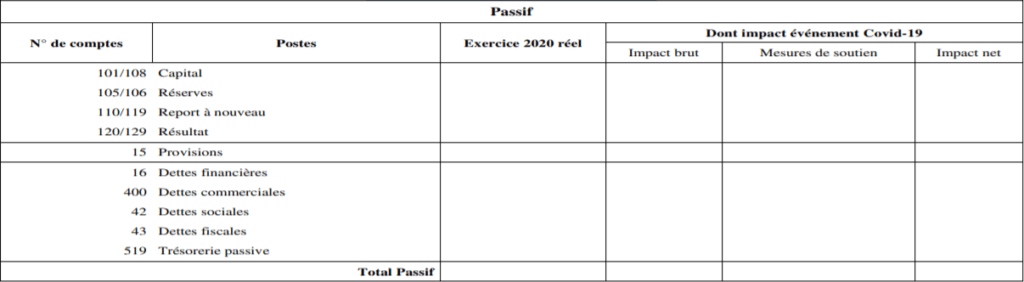

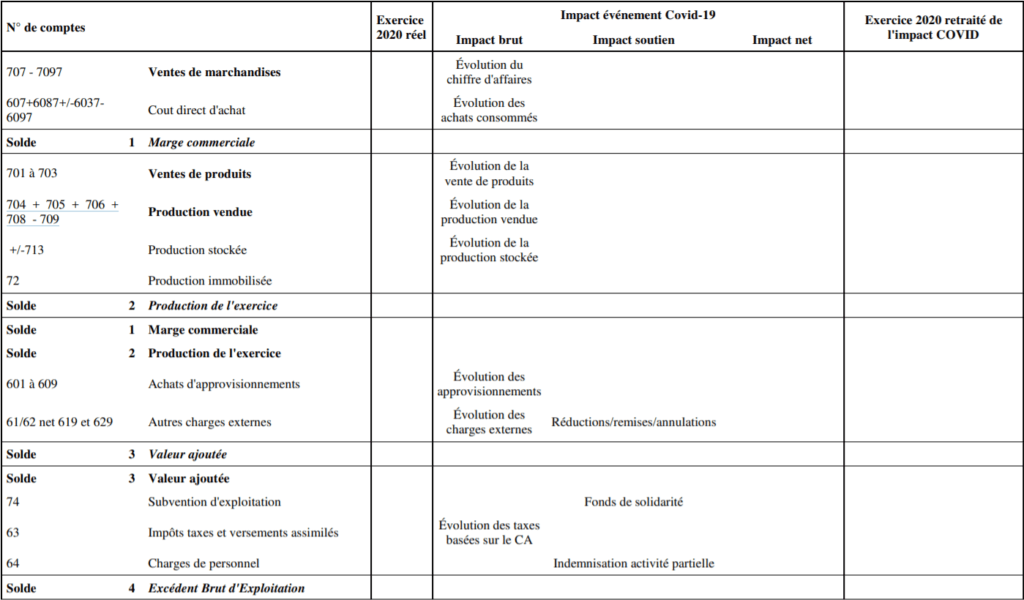

Annexe 1A – Approche résultat (SIG)

Annexe 1A – Approche résultat (SIG) – Suite –

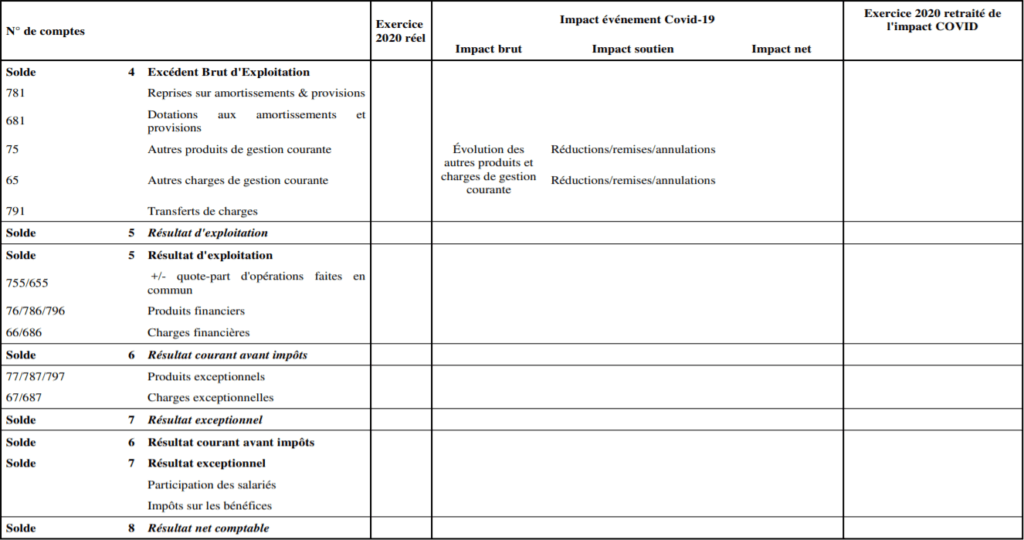

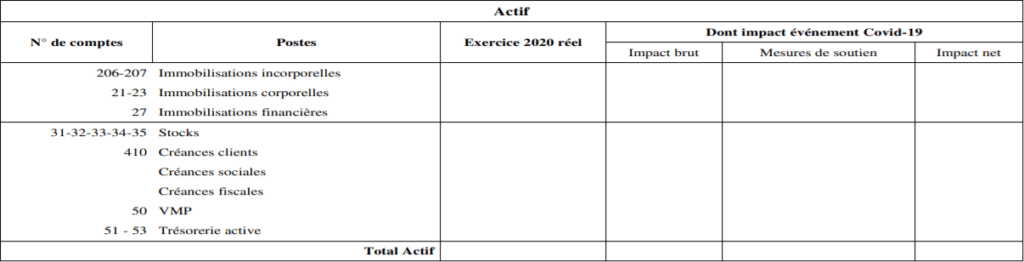

Annexe 1B – Approche Bilan

Annexe 1B – Approche Bilan – suite –